“美债跌倒、黄金吃饱”,连创新高的黄金究竟有何灵丹妙药? 央行需求激增推动

从美联储9月降息到美国大选前,全球金融市场出现了一个有趣的现象:同属避险资产的美债与黄金表现截然不同。美债在降息周期中却经历了类似加息的行情,遭到抛售;而黄金则继续书写着牛市奇迹,不断创下新高。

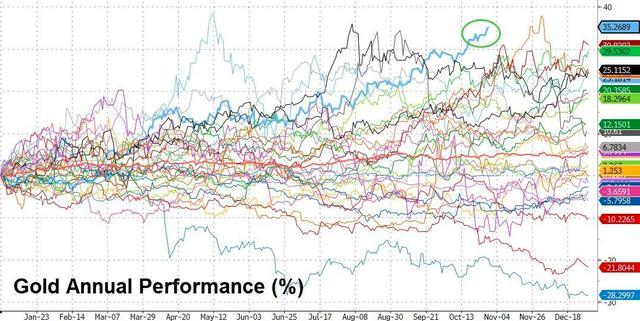

这种现象实际上非常反常。根据以往黄金与利率之间的关系,当利率较高时,作为无收益资产的黄金吸引力会降低;反之,在利率下降时,黄金通常更受欢迎。然而,今年黄金的表现异常强劲,年初至今的涨幅在过去45年里没有对手,是自1979年以来黄金在一年中头十个月的最佳表现。目前现货黄金价格已攀升至2790美元附近,逼近2800美元关口。

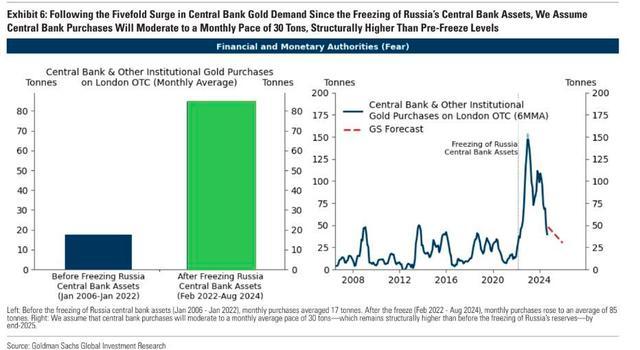

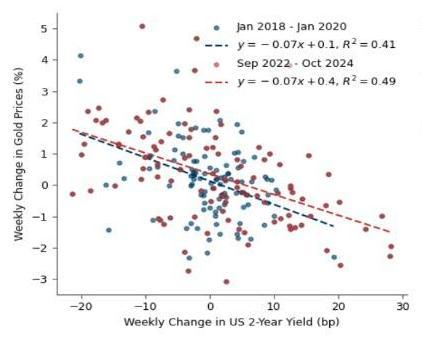

尽管过去六年间,黄金与两年期美债收益率之间的反向关联大致成立,但高盛分析师Lina Thomas的研究表明,黄金与十年期实际利率之间的反向关联已经破裂。这一变化始于俄乌冲突后,高盛预计伦敦场外交易市场上央行对黄金的需求增长了五倍,从而重置了金价与实际利率的关系。特别是自2022年西方冻结俄罗斯央行资产以来,新兴市场央行购买黄金的数量显著增加。

高盛指出,当前黄金市场的三个关键需求来源包括全球金融和货币当局、投资者以及投机商。结构性因素如更多央行需求(到2025年底再增加9%)和美联储降息后黄金ETF持有量逐步增加(+7%),将足以抵消假设的黄金头寸逐步正常化带来的负面影响(-6%)。高盛的新模型估计,每增加100吨的黄金需求,金价就会上涨1.5%-2%。即使到2025年底全球央行购金速度放缓至每月30吨,金价也将再涨9%。

此外,随着美国总统大选临近,围绕选举产生的不确定性也增加了对黄金的避险需求。历史数据显示,在不确定性高企时,黄金持仓往往会上升。高盛预计到2025年初金价将达到每盎司2900美元,到2025年12月则将达到3000美元。Martin Place Securities执行主席Barry Dawes也认为,当前的黄金牛市正呈上升的抛物线形态,并预计金价可能突破3000美元。